Представляем самый насущный курс за последнее время «СПОСОБЫ ОПТИМИЗАЦИИ НАЛОГООБЛОЖЕНИЯ В УСЛОВИЯХ СОВРЕМЕННОГО УЖЕСТОЧЕНИЯ ЗАКОНОДАТЕЛЬСТВА И БОРЬБЫ С «ЧЕРНЫМИ» СХЕМАМИ ЗАНИЖЕНИЯ НАЛОГОВ» (объем 30 ак.час, 6 занятий, проводятся с 18.30 до 22.30). |

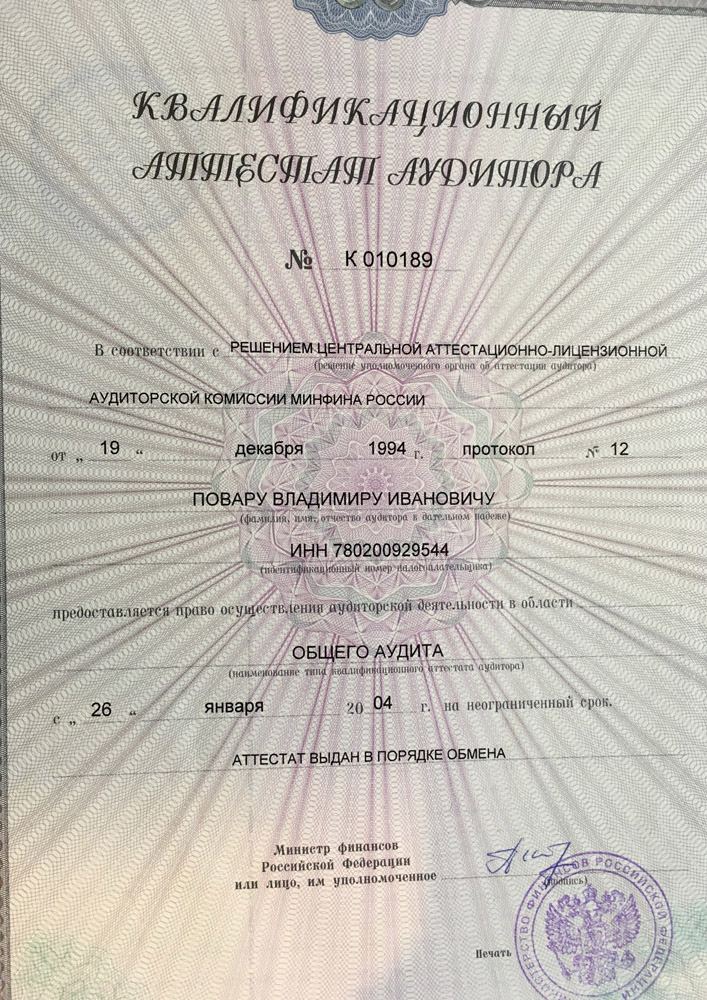

Курс ведет Владимир Иванович Повар — Директор департамента аудита ЗАО "Аудиторская фирма "КОНСАЛТ", профессиональный аудитор (Квалификационный аттестат на право осуществления аудиторской деятельности в области общего аудита № К 010189 от 19.12.1994 г., выдан 26.01.2004 г. в порядке обмена на неограниченный срок), Лучший аудитор Россиии — 2007 в Северо-западном Федеральном округе (Диплом победителя конкурса), имеет грамоту за качественную работу и большой личный вклад в развитие российского аудита (Решение Совета НП «Аудиторская Палата Санкт-Петербурга» от 15.12.2010 г.). ВНИМАНИЕ: Курс «СПОСОБЫ ОПТИМИЗАЦИИ НАЛОГООБЛОЖЕНИЯ В УСЛОВИЯХ СОВРЕМЕННОГО УЖЕСТОЧЕНИЯ ЗАКОНОДАТЕЛЬСТВА И БОРЬБЫ С «ЧЕРНЫМИ» СХЕМАМИ ЗАНИЖЕНИЯ НАЛОГОВ» ориентирован на ведущих специалистов в сфере бухучета, экономики и налогообложения, владеющих основными законодательными нормами налогообложения, и имеющих намерение проанализировать, разработать и осуществить в целях безопасности бизнеса компании, в которой работают, необходимые шаги (программу) по корректировке ее финансово-хозяйственного поведения. Современные формы и методы налогового администрирования и контроля за деятельностью предпринимателей, направленные на выявление схем уклонения от уплаты налогов и предотвращения необоснованных выгод, стали всесторонни, действенны и неотвратимы: современные цифровые технологии АИС Налог-3, АСК НДС-2, среднеотраслевая налоговая нагрузка, упразднение налоговой тайны, комиссии налоговых органов по легализации налоговой базы, концепция выездных проверок, налоговый мониторинг, банк превратился из обслуживающей организации в контролирующую, онлайн кассы, маркировка товара, прослеживаемость товаров, направленность решений современной арбитражной практики, банкротство, субсидиарная ответственность и другие изменения законодательства, направленные на усиление ответственности. И этот перечень далеко неполный. Налоговая оптимизация последнего времени стала процессом сложным, многосторонним и решение нужно искать комплексное. Мы Вам поможем, рассмотрим, обсудим и наметим правильные направления для преобразований и учетного развития компании. На Курсе мы разберем на жизненных примерах разных организаций и примерах из арбитражной практики за 2019 год финансово-хозяйственную деятельность с высоким налоговым риском (схемы получения необоснованной налоговой выгоды), разберем инструменты государства, противодействующие получению организациями необоснованной налоговой выгоды (перечисленные выше и не только), обсудим оптимизационные схемы налогообложения сегодняшнего дня, определим допустимые границы их применения и возьмем на вооружение. Познакомьтесь с Программой Курса Почитайте отзывы выпускников Курса Посмотрите занятие специалиста-преподавателя Владимира Ивановича Повара Сейчас такое время, что нужно постоянно мониторить эту налоговую обстановку и принимать незамедлительные меры по устранению ситуаций и событий с высоким налоговым риском, чтобы вашу организацию не зацепило банком, при налоговом контроле, проверках. Приходите! В настоящее время без этих знаний не выжить! В поддержку усвоения учебно-практической информации выдаются полные конспекты занятий специалиста. Пройдя программу обучения Вы будете владеть ситуацией и будете полностью подготовлены к принятию мер по снижению рисков в документальном оформлении и бухгалтерском ведении учета финансово-хозяйственной деятельности Вашей организации. По завершении Курса выдается Удостоверение о повышении квалификации, если у Вас профильное образование (высшее, среднее профессиональное или диплом о профессиональной переподготовке) или Сертификат, если у Вас отсутствует профильное образование. Возможно, Вы захотите получить больше информации о нашей Школе - тогда перейдите по ссылке

Раписание можно узнать у менеджера Татьяны: по телефону (812)570-71-27 (работает по будням с 10.00 до 19.00, перерыв с 13.00 до 14.00. Ждем Вас по адресу Школы: Наб.реки Фонтанки, дом 89, войти под Арку; во дворе слева от Арки вглубь двора тянется 2х-этажный дом, Школа – на 1м этаже. Вход – это подъезд с навесным треугольным козырьком (шагов 20 от Арки), рядом в окне поддерживающая вывеска – «Новый Мир» (это в 5ти минутах ходьбы от Метро "Сенная площадь", "Спасская" или "Садовая". А если все, что здесь прочитали и увидели в Школе, Вами востребовано и укладывается в Ваши ожидания, мы очень рады будем видеть Вас на Курсе, просим оставить ЗАЯВКУ Или Вы можете с пробной целью посетить 1е занятия этого курса в день старта, чтобы примерить "пиджачок" на себя: послушать специалиста, ознакомиться с условиями обучения - все ли подходит?! Для выпускников нашей Школы действуют персональные скидки, запросите - какие?! Можно по телефону или в форме заявки на обучение в поле Комментарии:УЗНАЙТЕ |

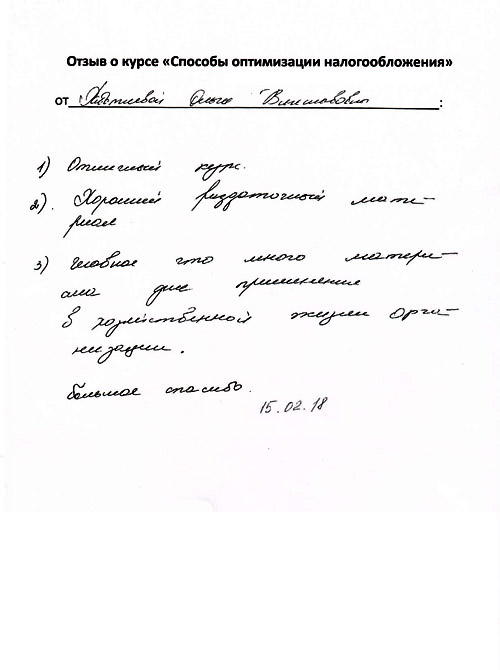

От Работневой Ольги Вячеславовны:

1) Отличный курс.

2) Хороший раздаточный материал.

3) Главное что много материала для применения в хозяйственной жизни организации.

Большое спасибо.

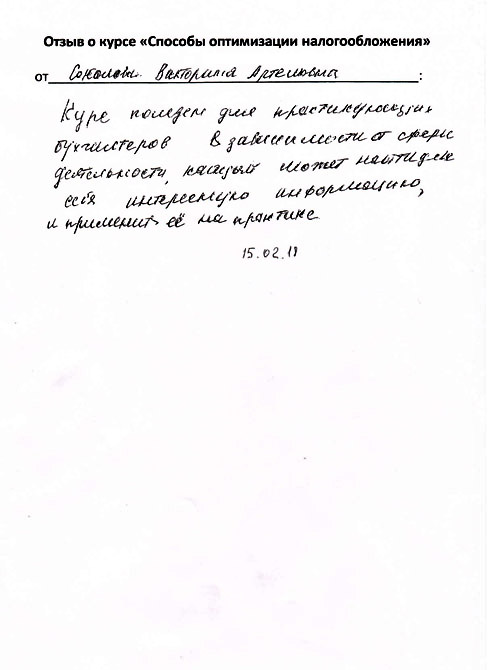

От Соколовой Виктории Артемовны:

Курс полезен для практикующих бухгалтеров.

В зависимости от среды деятельности, каждый может найти для себя интересную информацию и применить её на практике.

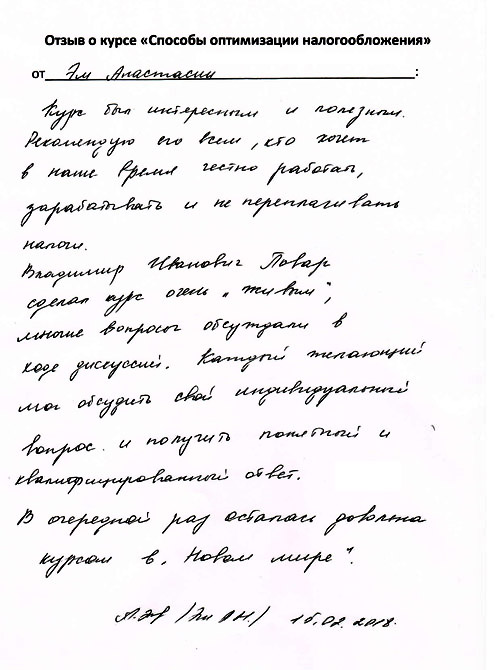

От Эм Анастасии:

Курс был интересным и полезным.

Рекомендую его всем, кто хочет в наше время честно работать, зарабатывать и не переплачивать налоги.

Владимир Иванович Повар сделал курс очень "живым", многие вопросы обсуждали в ходе дискуссий.

Каждый желающий мог обсудить свой индивиуальный вопрос и получить понятный и кавлифицированный ответ.

В очередной раз осталась довольна курсом в "Новом Мире".

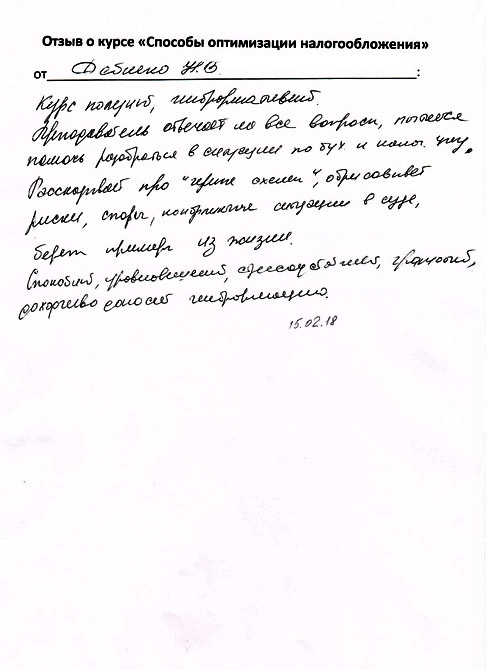

От Дейнеко Н.В.:

Курс полезный, информативный.

Преподаватель отвечает на все вопросы, пытается помочь разобраться в ситуации по бух. и налог. учету.

Рассказывает про "черные схемы", обрисовывает риски, споры, конфликтные ситуации в суде, берет пример из жизни.

Спокойный, уравновешенный, стрессоустойчивый, грамотный, доходчиво доносит информацию.

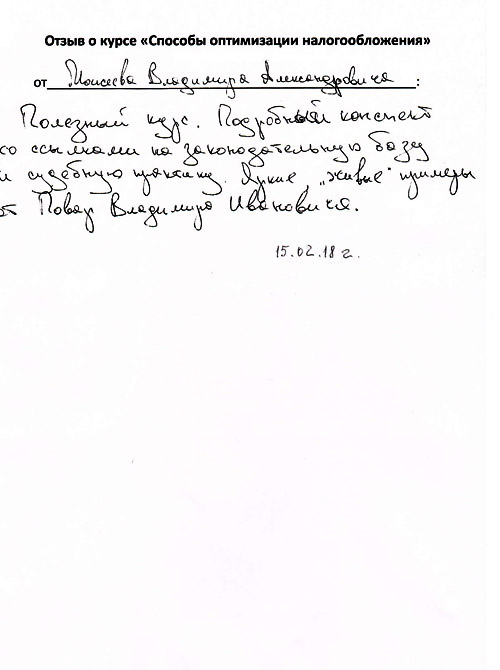

От Моисеева Владимира Александровича:

Полезный курс.

Подробный конспект с ссылками на законодательную базу и судебную практику.

Яркие "живые" примеры от Повара Владимира Ивановича.

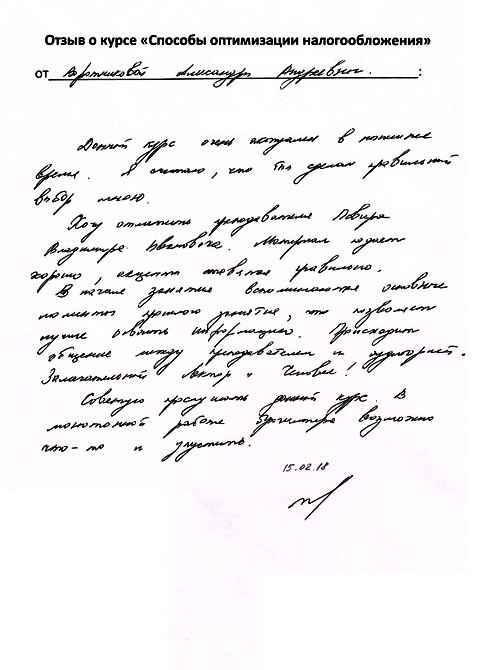

От Воротниковой Александры Андреевны:

Данный курс очень актуален в нынешнее время.

Я считаю, что был сделан правильный выбор мною.

Хочу отметить преподавателя Повара Владимира Ивановича.

Материал подает хорошо, акценты поставлены правильно.

В начале занятия вспоминаются основные моменты прошлого занятия, что позволяет лучше освоить информацию.

Происходит общение между преподавателем и аудиторией.

Замечательный лектор и человек!

Советую прослушать данный курс.

В монотонной работе бухгалтера возможно что-то и упустить.

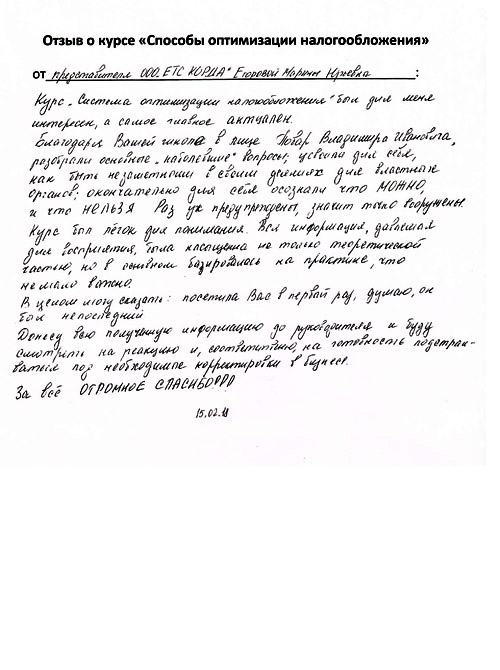

От представителя ООО "ЕТС Корда" Егоровой Марины Юрьевны:

Курс "Система оптимизации налогообложения" был для меня интересен, а самое главное актуален.

Благодаря Вашей школе в лице Повара Владимира Ивановича, разобрали основные "наболевшие" вопросы; усвоили для себя, как быть незаметными в своих деяниях для властных органов; окончательно для себя осознали, что МОЖНО, а что НЕЛЬЗЯ.

Раз уж предупреждены, значит точно вооружены.

Курс был лёгок для понимания.

Вся информация, даваемая для восприятия, была насыщена не только теоритической частью, но и в основном базировалась на практике, что немаловажно.

В целом могу сказать: посетила Вас в первый раз, думаю, он был непоследний.

Донесу всю полученную информацию до руководителя и буду смотреть на реакцию и, соответственно, на готовность подстраиваться под необходимые корректировки в бизнесе.

За всё ОГРОМНОЕ СПАСИБО!!!

От Комаровой Наталии Ромуальдовны:

Данный курс был очень полезен.

Владимир Иванович доходчиво и очень детально охватил всю заявленную программу курса.

Преподаватель знает ответы, пожалуй, на любой вопрос.

Программа курса очеь обширная.

Курс полезен не только для повышения уровня знаний бухгалтера, но и для того чтобы в какой-то мере "обезопасить" себя в процессе осуществления трудовой деятельности.

От Поташниковой Ольги Викторовны:

1) Добротно составлен раздаточный материал, с хорошо подобранной арбитражной практикой, по сути.

2) Материал слушается легко, много примеров для оптимизации налогообложения, преподаватель указывает на конкретные риски при их применении.

3) Отдельная благодарность всему коллективу ФБПШ "Новый Мир" за организацию работу, всегда готовы выслушать, пойти на встречу.

От Сукнёвой Алисы Сергеевны:

Некомфортный график занятий, 3 раза в неделю по 4 часа, крайне насыщенно, так как работу, увы, никто не отменял.

Хотелось бы больше практических примеров.

В целом курс понравился, собрал и освежил многие аспекты.

Спасибо большое! Буду рекомендовать знакомым.

От Чеблоковой Татьяны Анатольевны:

Курс очень интересный и познавательный, большое спасибо Владимиру Ивановичу.

Просьба, сделать материал в методичке более доступным - не только формулировку статей законов, но и их "перевод" на нормальный, понятный бухгалтеру язык.

Если Вы - не выпускник нашей Школы, то приглашаем Вас с пробной целью посетить 1-2 занятия в действующих учебных группах, работающих по другим курсам.

Если Вы - не выпускник нашей Школы, то приглашаем Вас с пробной целью посетить 1-2 занятия в действующих учебных группах, работающих по другим курсам.